Innovations en banque de détail : OCTO assiste a Finovate, Londres 1er Fevrier 2011

Le 1er févier nous assistions à Finovate à Londres. Finovate est la conférence des services financier innovants. Cette conférence existe depuis 2007 aux USA et il s'agissait de la première édition européenne.

Le concept

En une journée seulement, nous avons vu 35 entreprises sous la formes de 35 concepts ! Pour cela, la conférence s'articule en 4 séries (2 le matin, 2 l'après-midi) de 9 sessions chacune faisant 7 minutes montre en main pas plus. Chaque session est basée sur une démo, les slides Powerpoint sont interdits !

Résultat : les éditeurs/présentateurs éliminent les fioritures et le marketing pour se concentrer sur le concept différenciant et attirer l'œil sur leur démonstrateur. Tout est mis à leur disposition pour que le démonstrateur soit mis en valeur comme par exemple une camera au bout d’une perche ultra maniable et pouvant filmer de près les devices type mobile. Pour fluidifier les enchaînements, il y avait 2 pupitres (un à droite et un à gauche de l'écran central). Peu de temps mort. A la cloche, c'est fini (pas de discussion), on dégage. « It’s non negotiable, sir ! » lui dirait alors le "monsieur loyal" qui gère les transitions et le lancement des intervenants (il meuble aussi en cas de problème technique, mais ça, ça n'arrive jamais :)).

Au final, les présentateurs sont ultra efficaces et très démonstratifs. Le public ne peut pas s’endormir et reste captif. Attention en fin de journée, nous étions rincés mais heureux car nous avons réussi à capter beaucoup d’informations.

Ensuite, l'espace networking du midi regroupe les entreprises ayant présenté le matin, celui du soir regroupe celles de l'après-midi. Avantages comme les sessions vont très très vite, les gens qui veulent en savoir plus vont sur l'espace d'échange. Le grand nombre de sessions permet d'inviter beaucoup d'entreprises (grandes ou petites) et de leur offrir une tribune. Ces entreprises sont pour l’essentiel (mais pas que) de jeunes entreprises (<5 ans d’existence pour la plupart) qui ont un concept innovant en finance à présenter soit pour trouver des sponsors, soit le vendre, soit trouver des partenaires, … bref se développer.

Les tendances

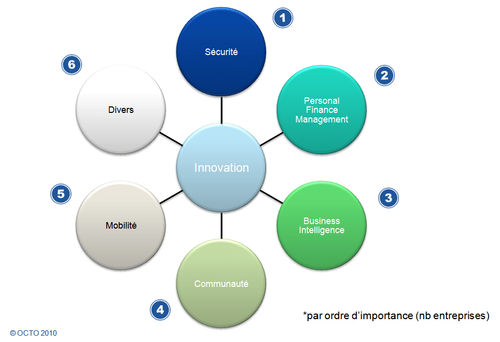

Un schéma valant mieux qu’un long discours ci-après la rosace des thèmes innovants par ordre d’importance (i.e. nombre d’entreprises présentant un concept).

Zoom : Sécurité

Les thèmes tournent autour :

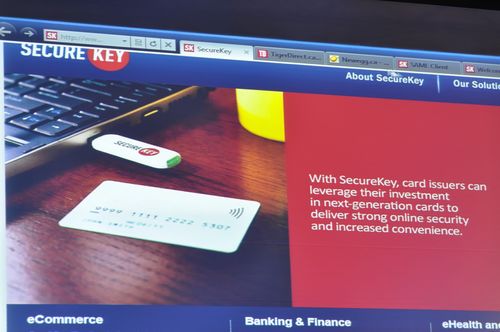

- De sécurisation et validation des transactions bancaires grâce à la CB embarquant un dispositif NFC (Near Field Communication) (SecureKey),

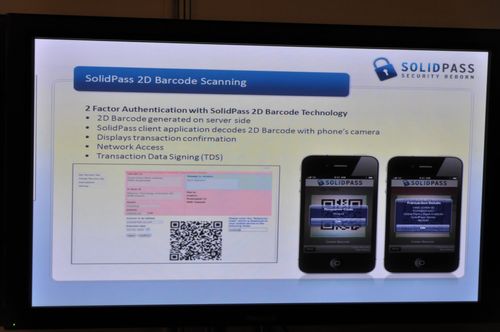

- De la sécurisation de transactions sur internet (site marchand) par le scan et l’échange autour de flash codes via un deuxième device qu’est le mobile (Solidpass)

- De la surveillance et monitoring de comportement frauduleux sur internet ; analyse et contrôle des usages d’un site web (Silver Tail)

- De la fraude et de la gestion de la compliance (BusinessForensic)

- …

Zoom : PFM (Personal Finance Management)

Ce thème encore discret en France, mais très en vogue outre atlantique était représenté en force à Londres. Le PFM sert à analyser ses recettes et ses dépenses grâce à des applicatifs en ligne (cela existait précédemment mais via des clients lourds type Microsoft Money). Le PFM généralement collecte ses données des données bancaires exportées ou mieux directement auprès des établissements bancaires. Le reporting permet à l’utilisateur de visualiser sous forme de graphiques plus ou moins élaborés (pas de borne à l’imagination) son budget (familial ou pas). Dans les outils les plus évolués on peut suivre des recommandations issues de la communauté d’utilisateurs.

Exemples révélateurs des solutions rencontrées :

Yodlee est un des acteurs des plus anciens (1999) et des plus murs sur le sujet. C’est d’ailleurs un acteur historique aux US. Sa solution, MoneyCenter est disponible en marque blanche pour les établissements bancaires (utilisée par Boursorama une des rares banques en France offrant ce service à ce jour via son Money Center).

Figlo est original car il possède une offre de simulation de sa vie financière basée sur ses projets de vie et de leur planification dans le temps … Une time line très visuelle permet de se projeter et de voir si les objectifs que l’on s’est fixé sont atteignables ou non, et de corriger le tir ensuite. Par ailleurs, mais non présenté ici, Figlo a une offre d**’interfaces bancaires basées sur la table Microsoft** (Microsoft Surface).

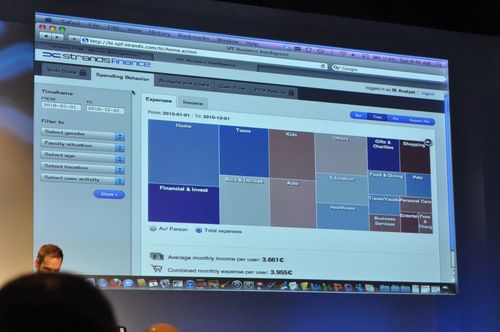

Strands a notamment une solution de PFM présentant une certaine originalité dans la représentation de ses dépenses. Possibilité aussi de se bencher par rapport à des profils (financiers) équivalents (cf. aspect communautaire).

LoveMoney PFM qui s’appuie par ailleurs sur le conseil de la communauté pour atteindre ses objectifs financiers : “take the best of what the lovemoney.com community has to offer”

En septembre 2010, Linxo (société Française) a lancé en France son service de gestion des finances personnelles. La plateforme LINXO est la première en France à automatiser entièrement la récupération des transactions bancaires. A finovate Linxo a présenté sa solution en ouverture à des partenaires qui feraient alors des promos/fidélisation grâce aux données bancaires (système de coupon de reduction).

…

Toutes ces offres sont utilisables par des acteurs externes aux banques et qui feraient l’agrégation des données des différents comptes (ex Mint aux USA) ou plus simplement par des banques en marque blanche ou non. La multi-bancarisation surtout sur l’épargne est une évidence aujourd’hui. Il y a donc un vrai besoin de consolidation et par voie de conséquence de conseil autour de la gestion de sa vie financière. Les PFMs sont un des éléments de réponse. Il y a aussi un vrai débat que nous n’aborderons pas ici sur les enjeux des PFM, sur leur gestion technique d’agrégation des données bancaires, sur la gestion de leur confidentialité, sur les modèles économiques des acteurs…. Un sujet à suivre stratégiquement, fonctionnellement et techniquement donc.

Zoom : Business Intelligence

La BI est orientée Marketing (campagnes, push offre) ou Risque & fraude.

On a croisé notamment :

Cardlytics : Solution développée pour les US très friand de la fidélisation client par la distribution de coupons. La solution de Cardlytics se base sur les transactions des clients apparaissant dans les lignes de leurs comptes bancaires. Les coupons sont centralisés et distribués non plus sous une forme papier mais directement au niveau d’une IHM récapitulative. Le client final décide ou non via la dite IHM de profiter du coupon qui sera utilisable directement à partir de l'usage de sa carte bancaire. L’outil permet aussi de faire des campagnes marketing ciblées.

Lodo : Gestion de campagne marketing complet

BI orientée Risk&Fraud : déjà évoqué en sécurité ; BusinesForensic offre une solution de gestion de la compliance en manipulant la data à la volée (« ECP like ») ou à postériori sur stock

…

Zoom : Communautaire

‘Communautaire’ signifie ici que l’on souhaite s’appuyer sur la communauté pour profiter des bonnes pratiques de chacun, d’améliorer ses performances en matière de gestion d’actifs financiers, d’optimiser ses dépenses (déjà évoqué précédemment sur certains PFM), de profiter des bons coups en bourse ou tout simplement profiter d’informations de la part d’autres personnes. Mais c’est aussi pouvoir mettre en relation des emprunteurs et des prêteurs d’argent.

Un des rares acteurs français présents au salon : Friendsclear et son offre d’espace communautaire de prêts d’argent entre particuliers, une véritable alternative aux prêts personnels pour les emprunteurs et à un placement plus rentable que le traditionnel livret A pour les investisseurs.

Un autre acteur français bien connu : CortalConsors et son site Hopee, de communauté boursière où l’on partage les bons plans, on se challenge, on discute, on s’appuie sur les conseils des meilleurs, on se mesure par rapport au performance du marché…

Unience, sorte de réseau social orienté sur le conseil en finance

eToro : Partage d’information trading + passage d’ordre « OpenBook (CopyTrade & CopyTrader) “ permettant aux utilisateurs de suivre et de copier les trades d’autres membres de la communauté Européenne. Waouh bluffant et dangereux : on imagine très vite des scénarios de manipulation de marché ;-)

…

L’aspect communautaire tire une dynamique par des intérêts communs y compris en matière d’argent. C’est d’autant plus vrai que les clients des banques ont en partie perdu la confiance dans leur conseiller qui n’a de conseiller que le nom. Même si la directive MIFID est venue limitée les abus les plus flagrants, le conseil par ses paires apparaît comme une alternative intéressante (en parallèle des initiatives d’associations de consommation comme l’UFC-Que Choisir qui va proposer un comparateur bancaire pour offrir aux consommateurs une information indépendante et fiable ). Cette démarche communautaire s’étend aux outils PFM qui eux aussi intègrent une possibilité de se bencher avec d’autres et de profiter de leur conseil en terme d’optimisation de ses dépenses et / ou de son épargne.

Une démarche à suivre donc et il ne tient qu’aux banques que de tenter de renouer la confiance de leurs clients en se réappropriant ces concepts dans leurs démarches commerciales.

Mobilité

Il est à noter que ce thème est également largement traité par bon nombre d’entreprises précédemment citées. Les solutions présentées sont pour l’essentiel dédiées à la sécurité ou aux paiements par mobiles. Notons aussi qu’aucune solution de type NFC par le mobile (Near Field Communication) n’a été présentée ici à Londres. Une solution très innovante a été présenté autour d’une tablette iPad.

Voici un aperçu :

Lipqay : System de paiement, pour transférer de l’argent par téléphone mobile. Offre aussi des possibilités de créer des boutiques en ligne sur Facebook en quelques clics.

Voice commerce : la solution VoicePay utilise la voix pour signer les transactions. KYC Secure fournit une vérification d’identité biométrique basée sur la voix. Le service s’appuie les réponses orales à des questions types/clés permettant d’identifier l’interlocuteur. Les transactions sont validées par exemple lors d’un rappel de l’interlocuteur qui donne son numéro de mobile.

Tagit : générateur d'applications mobiles multi plateforme pre-construites. Plateformes mobiles couvertes : iPhone, iPad, BlackBerry, Android, Symbian, J2ME, Brew and Windows Mobile.

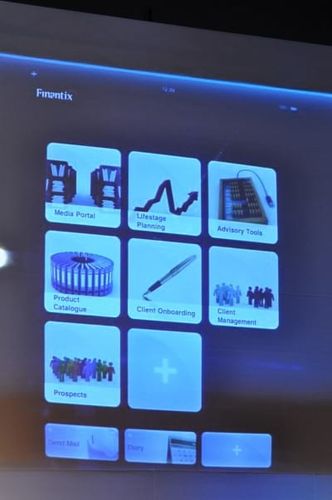

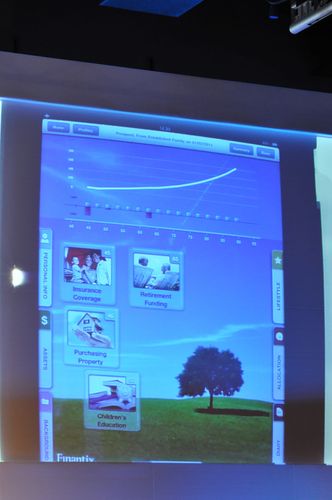

Finantix : A Octo nous sommes déjà convaincus par le concept pour y avoir déjà réfléchi dans la perspective de la relation conseiller - client en banque privée (mais pas que). Le format tablette permet un véritable échange avec le conseiller financier, la relation change, les interactions aussi. L’acte commercial se transforme vraiment. Ici la solution présentée est sur iPad. La technologie est au service de la rencontre avec le client : on peut préparer et dérouler les documents (non papier), les vidéos et graphiques que l’on souhaite montrer au client lors de l’entretien, faire des simulations sur la base de ses données bancaires ou sur les inputs en interviews et les visionner immédiatement. Le client peut repartir avec un booklet (iBooks ou autres) qu’on lui envoie, restituant l’entretien et les documents / video échangés. Zéro papier si on le souhaite.

…

On ne gagne pas de nouveaux clients par la mobilité, c’est ce qu’affirmait un banquier Français dans une interview récemment. Dans les pays développés et jusqu’à aujourd’hui le mobile n’apparait que comme un canal supplémentaire (on ne dirait pas cela dans les pays en voie de développement où la faiblesse des autres infrastructures - agences ou internet - et la forte pénétration du mobile, le transforme en un canal ultra privilégié. A Londres plusieurs solutions dédiées à ces pays ont été présentées).

Pourtant le mobile pourrait bien modifier certaines fonctions des métiers bancaires comme la relation client ou les moyens de paiements. Notre petit déjeuner le 25 janvier dernier révélait que le mobile notamment grâce aux nouvelles interfaces tactiles et le NFC (Near Field Communication) offrait un nouvel espace (pour ne pas dire boulevard) d’innovations disponibles. Des applications bancaires très innovantes et surtout bouleversantes pour certains métiers bancaires sont donc à venir.