Compte-rendu du petit-déjeuner "Banque de demain" du 19 mars 2013

Objectif du petit-déjeuner « Banque de demain »

Ce petit-déjeuner avait pour but de présenter les changements en cours impactant les banques et les obligeant à revoir leurs modèles. Dès lors, quels modèles de banque de demain envisager ? Quels virages prendre pour se rapprocher au mieux des attentes de ce nouveau client et préparer des modèles bancaires gagnants ?

Synthèse

- La banque de demain se reconcentra sur les activités pour lesquelles elle est la plus performante du marché et pourra n’être qu’un maillon de la chaîne pour les autres activités.

- La banque universelle, où la banque fournit tous les services du sol au plafond, va éclater.

- Le consommateur ne cherchera plus à savoir dans quelle banque il doit être, mais plutôt quelle composition de services bancaires, fournis ou non pas une banque, est la plus pertinente pour lui en tant que « conso-acteur ».

La conviction d’OCTO et d’Ailancy pour faire évoluer les banques

- Il faut en faire moins, pour faire mieux

- S’ouvrir pour co-créer

- Encourager l’innovation et la prise de risques

- Aligner votre organisation et vos processus sur le 24/7

---

Compte-rendu complet

Date : Mardi 19 mars 2013

Intervenants

- Olivier ROUX– Responsable du pôle Banque chez OCTO Technology

- Christophe DAVIES – Senior Manager chez Ailancy

Agenda

- Pourquoi un petit-déjeuner sur la banque de demain ?

- Des usages des consommateurs qui évoluent

- Les technologies bancaires de demain sont déjà prêtes

- Un modèle de banque « universelle » actuel qui doit dépasser ses « vieux schémas »

- Les nouveaux modèles de banque envisageables

- Les actions immédiates de préparation

La vidéo du petit-déjeuner

1) Pourquoi un petit-déjeuner sur la banque de demain ?

Cela fait déjà plusieurs années que la banque principale d’un client n’est plus son principal fournisseur de services bancaires et financiers. D’ores et déjà aujourd’hui et encore plus demain, les clients n’hésitent plus à composer eux-mêmes leurs services bancaires en benchmarkant plusieurs établissements bancaires (multi-bancarisation), mais également à utiliser les organismes adossés aux distributeurs de produits (Banque de Constructeurs automobiles, Carte bancaire d’Hypermarché…), et demain potentiellement encore d’autres.

Dans le même temps, Internet a permis aux clients d’être de plus en plus informés sur les produits et services bancaires. De plus, les clients consomment toujours plus de nouvelles technologies pour être en relation avec leur banque (Internet, mobile, mail…).

Ces signaux forts obligent les banques à penser à demain différemment et faire la revue critique du modèle historique de banque « universelle » à la française.

2) Des usages des consommateurs qui évoluent

Nous constatons que les usages des consommateurs sont guidés par de nouvelles règles :

- Recherche plus intense et pressante de sens et de valeurs fortes telle que la confiance

- Accessibilité plus large à l’information

- Accélération des échanges

- Instantanéité des échanges

- Ouverture plus large des échanges et des cultures

- Mobilité des usages

- Relation de plus en plus digitale

- Corrélation de plus en plus d’information

- Etc

Ces nouvelles règles et ces nouveaux usages incitent naturellement à repenser la vision que les banques se font de leur client. Et ainsi, les nouvelles segmentations marketing des clients ne peuvent plus se restreindre aux revenus, à la CSP, ou au lieu d’habilitation…

Force est de constater que le nouveau consommateur est maintenant multi facettes et assez sûr de ses besoins, et qu’il va consommer la banque comme un produit courant. C’est la « désacralisation de la banque ».

3) Les technologies bancaires de demain sont déjà prêtes

Les nouvelles technologies renforcent les nouveaux usages associés à ces nouvelles règles. Elles accélèrent en quelque sorte ces évolutions.

Pour ne donner seulement que quelques exemples :

- la mobilité plus prégnante des usages. Il est possible d’ores et déjà de s’appuyer sur un écosystème complètement mobile telle que GO Bank en fait l’expérience au traves de sa Banque Digitale 100% Mobile

- l’ouverture des échanges en ouvrant son système d’information via des interfaces standards (API) tel que CA STORE.

- la corrélation et l’utilisation de gisements de données colossaux et inexploités tel que le Big data, l’Internet des objets…

- la relation digitale via tous les canaux Internet et Mobile mais également la dématerialisation des interfaces telle que pour le paiement ou l’authentification.

Ces nouvelles technologies peuvent permettre à des nouveaux entrants de bouleverser le secteur rapidement.

Par exemple, des acteurs nouveaux sont apparus en moins de 10 ans telles que les Banques en Ligne même si majoritairement supportées par des Banques historiques. Les cycles de pénétration de nouveaux acteurs vont maintenant être plus rapides. Ainsi nous observons de nombreux signaux, même s’ils nous viennent plus majoritairement des autres pays pour l’instant. A titre d’exemple, le gouvernement britannique insiste d’ailleurs fortement l’entrée de nouveaux acteurs comme on peut le voir dans cet article du WSTJ : U.K. Lowers Entry Barriers for New Banks.

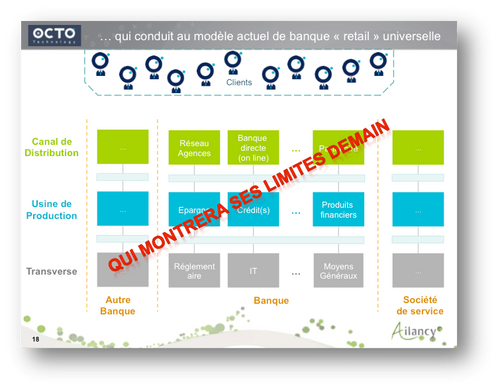

4) Un modèle de banque « universelle » actuel qui doit dépasser ses « vieux schémas »

Arrêtons nous un instant sur le passé et faisons un peu d’Histoire :

- A l’origine, le modèle historique des banques était simple, centré sur la proximité, l’épargne et le crédit.

- L’offre de la banque s’est peu à peu enrichie de divers produits financiers

- Progressivement, la banque a été de plus en plus réglementée

- Ensuite, l’informatique a pris une place prépondérante pour outiller et industrialiser la banque

- Et enfin, la banque a offert une multitude de canaux à ses clients

Cette longue histoire a conduit au modèle actuel de la Banque dite « Universelle » capable de fournir à ses clients tous les produits et services bancaires et financiers, au sein d’un même groupe, et au travers de tous les canaux.

L’efficacité de ce type de modèle montre ses limites aujourd’hui au regard des nouveaux défis de rapidité, de mobilité, et de performance.

Ce manque d’efficacité global peut correspondre à plusieurs raisons telles que :

- La taille importante des très grosses organisations qui rend complexe de s’organiser et anticiper, délivrer rapidement, voire accélérer quand nécessaire.

- Une contrainte forte due à un passage obligé par des prestations groupes ou entités du groupe qui ne sont pas forcément les plus performantes du marché.

Dans le même temps, les clients changent leur façon de consommer les services bancaires et nous devrions passer d'un modèle orienté

One-stop shop…

- La banque comme passage obligé et cœur de toutes les opérations financières.

- Un nombre élevé de produits par client.

- Des clients de facto captifs de leur banque ou mono-bancarisés.

Vers le « multi-go shopping »

- La banque comme facilitatrice de l’organisation financière de chacun.

- Basée sur une relation duale, avec un conseiller et des outils technologiques.

- Affaiblissement des barrières à l’entrée et à la sortie.

D’autant plus que les clients exercent une pression plus forte sur la banque pour qu’elle réponde à ses réels besoins au bon moment. Nous devrions passer d’un système

Du « market-push… »

- Introduction du produit sur le marché davantage basé sur la disponibilité chez la banque, que sur le besoin exprimé par le client.

- Tentative de modification des usages de la clientèle via les produits offerts par la banque.

Vers le « demand-oriented »

- Une observation plus attentive des besoins et des habitudes spontanées du consommateur.

- Une adaptation des produits et des processus de la banque pour correspondre aux usages avérés et futurs des clients.

5) Les nouveaux modèles de banque envisageables

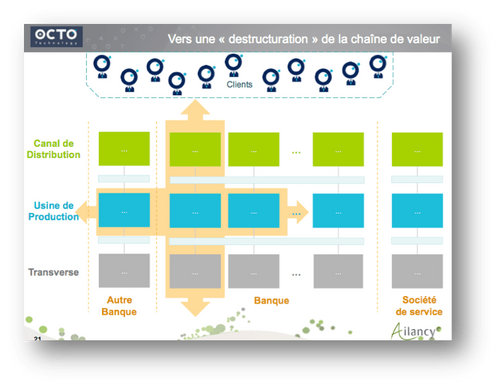

OCTO et Ailancy font le pari qu’on assistera à un éclatement de la chaîne de valeur et à l’émergence de nouveaux acteurs non bancaires qui fourniront des services bancaires. A l’instar de ce qui s’est passé dans le monde des telcos avec l’arrivée de MVNO et des distributeurs (banque, grande surface)

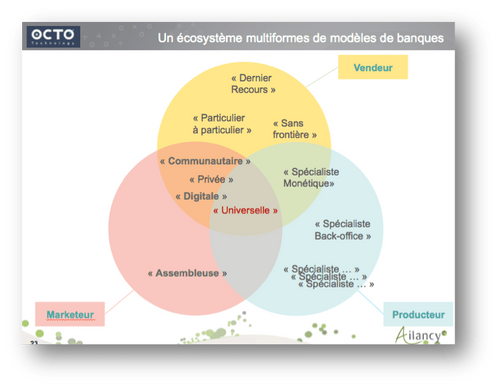

Ainsi, et pour faire face à ces changements, OCTO et Ailancy ont imaginé plusieurs modèles de Banques pour recentrer la banque sur des segments clients maitrisables et pour lesquels elle sera performante vis-à-vis du marché.

Ainsi, comme le montre le schéma ci-dessous, il serait préférable pour les banques qu’elles se concentrent soit un canal de distribution donné soit un type d’activités.

Comme le montre le schéma ci-dessous, 3 postures de banque sont imaginables :

- Le « Marketeur » spécialisé sur la connaissance client

- Le « Vendeur » spécialisé sur certains types de client

- Le « Producteur » spécialiste sur certains type de produits

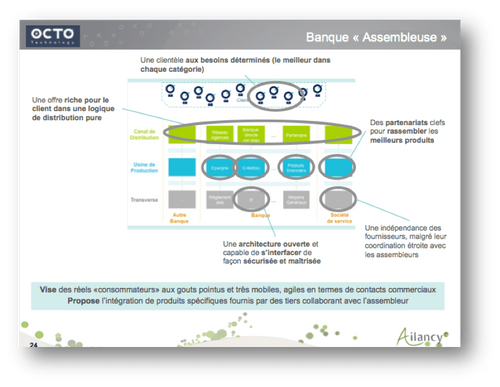

_ Zoom sur le modèle « Assembleur »

Il s’agit de la banque ou tout autre entreprise qui assemble les produits et services bancaires sans les produire elle-même. On pourrait imaginer un pack « Jeune actif » incluant un bouquet de services allant du compte courant, en passant par internet, le téléphone mobile jusqu’à la facture d’électricité. Ce modèle fait penser aux courtiers.

Le schéma ci-dessous détaille les clés du modèle.

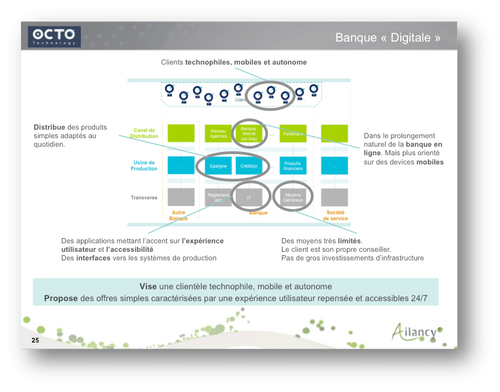

_ Zoom sur le modèle « Digital »

Il s’agit de la banque ou tout autre entreprise qui propose à ses clients une expérience utilisateur enrichie et agréable et une relation digitale plutôt mobile. Ce modèle ressemble au projet de la BNPP.

Le schéma ci-dessous détaille les clés du modèle.

_ Zoom sur le modèle « P2P / Particulier à particulier »

Il s’agit de la banque ou tout autre entreprise qui propose des services bénéficiant à l’écosystème proche du client. Ce modèle se rapproche des mouvements CrowdFunding / finance participative tel que le français Friendsclear.

Le schéma ci-dessous détaille les clés du modèle.

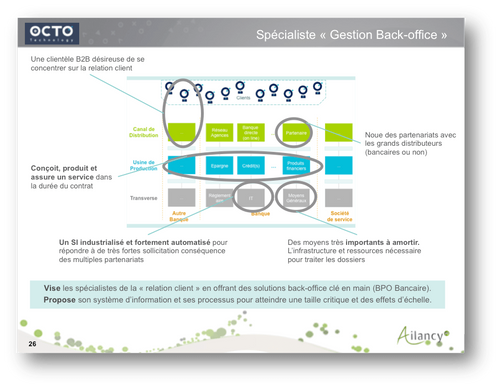

_ Zoom sur le modèle « Spécialiste Gestion back-office »

Il s’agit de la banque qui propose d’offrir son système d’information et ses processus métiers à un tiers chargé de la relation client. La banque cherchera ici à être la plus performante sur le back-office.

Le schéma ci-dessous détaille les clés du modèle.

La liste n'est évidemment pas exhaustive. A vous de créer vos propres modèles répondant le mieux à vos forces et faiblesses.

6) Les actions immédiates de préparation

Il faut tout d’abord finir les chantiers commencés il y a plusieurs années tels que

- Baser l’organisation sur la Satisfaction client

- Créer et utiliser une réelle intelligence client

- Former les forces de vente aux nouveaux enjeux

- Etc.

Et ensuite, entamer les chantiers suivants :

A/ Faire un arbitrage entre activités

- Abandonner les activités non « core business » et dont les résultats ne sont pas parmi les meilleurs du marchés

- Dégager les contraintes et axes de développement principaux

- Prioriser en conséquence des différentes activités entre « retail » et « CIB » et en leur sein même

- Explorer les différentes voies pour mettre effectivement en œuvre les arbitrages

B/ Converger vers un cycle client

- Proposer des offres évolutives et reliées aux différents moments de vie

- Entreprendre la mise en place d’une segmentation évolutive basée sur un CRM socio-comportemental

- Garantir une affectation long-terme des conseillers sur le même portefeuille-clients

- Etudier macro-/micro-statistiquement la temporalité d’utilisation des points de contact

- En conséquence, fournir et ajuster les principaux outils aux moments les plus requis

C/ Laisser entrer les idées et tendre vers la co-création

- Décloisonner dans la banque les différentes fonctions (relation commerciale, RH, R&D…)

- Fournir des encouragements à l’apport de points de vue par le client

- Etendre l’usage de plates-formes collaboratives et « serious gaming » reliant banque et consommateurs

- Croiser le monitoring de la performance financière et celui des attentes/comportements clients

D/ Maximiser l’efficience opérationnelle

- Mener une chasse au gaspi dans la chaine de valeur (activités primaires et secondaires) et de l’agence terrain vers la direction

- Favoriser la mutualisation des activités secondaires avec d’autres acteurs bancaires ou extra-secteur

- Industrialiser les processus de gestion pour les activités sans réelle valeur ajoutée

- Monitorer « en direct » l’adéquation des besoins-métiers avec les RH, les SI et la structure dans sa globalité

E/ Adapter l’organisation pour une réelle disponibilité

- Affiner la disponibilité des points de contact au vu des habitudes client

- Caler son organisation sur du temps réel, devenir une banque « on-line »

- Réduire le « time-to-market »

- Optimiser l’enchainement des taches critiques

- Prendre en compte les erreurs d’exécution ou les risques

- Fixer un timing clair, ambitieux

- Former le personnel pour anticiper les moments de contact potentiellement nécessaire

F/ Faire preuve d’une transparence maximale

- Etudier en profondeur les processus et la relation-client pour sonder les questionnements

- Clarifier la mission de la banque et les relations entre ses différentes divisions

- Participer aux débats et autres interventions publiques pour établir un pont avec les clients

- Investir massivement dans les relations-presse et la gestion des situations de crise

- Publier systématiquement des rapports relatifs à la responsabilité de l’entreprise