Big Data et banque privée, quels usages ?

Article paru dans le magazine ICT Journal du mois de Mars 2014.

Les technologies Big Data sont de plus en plus utilisées au sein des banques de détail pour le profilage des clients ou les activités marketing. Au sein des banques privées, cependant, les applications sont moins évidentes et les initiatives peu nombreuses. Les opportunités existent pourtant bel et bien, et elles sont surprenantes.

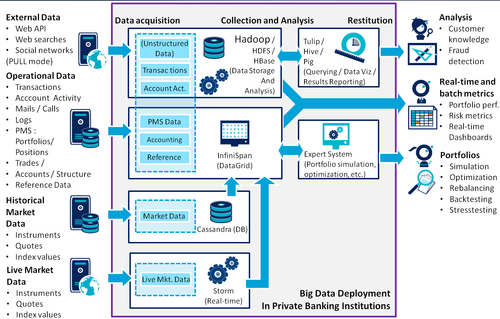

Les technologies Big Data, initiées par les Géants du Web comme Google ou Amazon, permettent d’analyser efficacement des données très volumineuses (de l'ordre du Terabyte voire du Petabyte). La brique logicielle la plus plébiscitée actuellement est Hadoop, un produit open-source qui s'installe sur un cluster de machines communes et peu onéreuses, et bénéficie d’un TCO (Total Cost of Ownership) modeste.

Les principales applications au sein des banques de détails consistent à acquérir des connaissances sur leur base clients, leurs profiles et leur tendances en utilisant des techniques d’apprentissage machine de pointe sur ces données.

Au contraire des banques de détail qui exploitent ces technologies depuis quelques années, les banques privées, avec leur faible volume d’opérations et la taille limitée de leurs bases client, les considèrent avec beaucoup de scepticisme, voir de condescendance.

Pourtant, et contrairement aux idées préconçues, des cas d’usages existent et présentent des opportunités surprenantes autour de trois axes:

le développement de la proximité avec le client,

l’amélioration des conseils en investissement et

la réduction des coûts de calcul.

Développer la proximité

Les banques privées sont parfois mises en concurrence avec les nouveaux modèles de tiers gérants comme les multi-family offices. Ces derniers fournissent à leurs clients un niveau de service très personnalisé et un haut degré de proximité, jusqu'à une certaine forme d'intimité, à même de séduire les UHNWI (Ultra High Net Worth Individuals).

La dénormalisation progressive des données clientes, des transactions et toutes les autres données liées même indirectement au client dans un cluster Hadoop, puis leurs exploitation massive avec les techniques de pointe d’apprentissage machine permettent aux institutions traditionnelles d’aiguiser leurs connaissances sur leurs clients. il s’agit d’importer sous Hadoop les différentes données de façon incrémentale, en déterminant à chaque étape quelles sont les nouvelles analyses possibles. La banque peut ensuite encore progresser en s’intéressant aux données tierces, extérieures à son système d’information.

Ces nouvelles connaissances leur permettent d'atteindre un niveau de personnalisation du conseil et un degré de proximité comparables aux family offices. Elles conservent ainsi plus facilement leurs top clientèle séduite par ces modèles de gestion.

Améliorer les conseils

Le profilage des clients pour déterminer les tendances en terme d'investissement par groupe de pairs présente un intérêt certain. Les profiles peuvent être envisagés sous tous les angles possibles en combinant les caractéristiques des clients comme leur âge, leur origine, leur secteur d'activité, leur niveau de fortune ou encore leur situation familiale.

La banque va typiquement réutiliser le même cluster Hadoop mis en place pour le cas ci-dessus qui comporte déjà toutes les données nécessaires à ces nouvelles analyses.

Les objectifs sont multiples. Il s'agit par exemple de pouvoir adapter les conseils en investissement en comparant la situation d'un client avec celles de son groupe de pairs ou simplement avec les tendances générales du marché, ou encore d’optimiser les investigations sur les investissements ou clients atypiques, essentiellement pour la détection des fraudes.

Réduire les coûts

Des technologies modernes comme Cassandra qui permet d’optimiser le stockage des séries temporelles, Infinispan qui permet de structurer un nombre considérable d’informations en mémoire pour des calculs complexes ou encore Storm, très efficace dans le traitement en temps-réel des événements de marché, offrent une opportunité sans précédent pour la recherche quantitative sur les très volumineuses données de marché.

Il s'agit d'une petite révolution au sein des banques privées qui disposent enfin de solutions peu onéreuses pour le calcul massif et en temps réel des métriques clés de risque et performance. Encore plus fort, ces mêmes plateformes peuvent être utilisées pour l'optimisation, le rebalancing ou encore la simulation de portefeuilles à très large échelle. Elles se posent ainsi en alternatives aux approches plus traditionnelles comme les plateformes analytiques de Bloomberg ou les développements maison avec Terradata.

Le déploiement de technologies aussi ambitieuses au sein d'une banque privée n'est cependant pas anodin. Adopter une approche itérative consistant à construire les briques logicielles, importer les données et implémenter les analyses ou calculs pas à pas est le facteur clé du succès.